Knowledge

企業価値評価のベータと決定係数

- トヨタ自動車の場合 -

類似会社の選定は、ベータでは見えない決定係数の有意性に留意

企業価値評価における主な構成要素は別稿「財務デューデリジェンスと企業価値評価の連携」に掲載しているが、その中でも、インカムアプローチの代表的な手法であるDCF法(Discounted Cash Flow Method)において用いる割引率の前提となるベータおよび決定係数は重要な要素である。本稿では、ベータおよび決定計数の算定方法に触れ、また両者の指標の有意性について、トヨタ自動車の例を用いながら解説する。

自己資本コスト

DCF法は、対象会社の将来計画期間におけるフリーキャッシュフロー(Free Cash Flow:FCF)を加重平均資本コスト(Weighted Average Cost of Capital:WACC)で割り戻した現在価値として事業価値を算定する。ここで用いるWACCは投資家が類似の投資で運用した場合に得られる期待投資収益率であり、あるいは必要投資収益率(ハードルレート)でもあるが、株主からの調達コストである自己資本コストおよび債権者からの調達コストである負債コストの加重平均で算定される。

WACCに用いる自己資本コストの代表的な算定手法は、資本資産価格モデル(Capital Asset Pricing Model:CAPM)がある。CAPMは、市場の期待リターンを、理論的にリスクがない資産の期待リターン(リスクフリーレート)に、市場に関連したリスク(システマティックリスクまたは市場リスク)をリスクプレミアムとして加算する。なお、CAPMでは、投資対象の規模や特性に関連したリスク(アンシステマティックリスク)は想定していないため、投資対象に応じて別途加算の検討が必要である。

システマティックリスクは、市場全体の利回りの変動に対する投資対象の利回りの反応度で表され、市場へ投資することによってリスクフリーレートからさらに追加的に得られる投資利回り(市場リスクプレミアム)に、市場全体の利回りの変動に対する対象会社の利回りの変動リスクあるいはボラティリティ(ベータ:β)を乗じることにより算定される。

自己資本コスト = リスクフリーレート + システマティックリスク

= リスクフリーレート + (ベータ × 市場リスクプレミアム)

ベータと決定係数

ベータは、市場全体の利回りの変動に対する対象会社の利回りの変動リスクあるいはボラティリティである。理論的には、対象株式の利回りと市場全体の利回りの共分散を市場全体の利回りの分散によって除すことで算定される。

ベータ = 対象株式の利回りと市場全体の利回りの共分散 ÷ 市場全体の利回りの分散

上記は、線形の回帰分析と等価であり、次項で示すトヨタ自動車の場合の1次関数の回帰分析を用いたベータの算定方法について述べる。利回りの変動を算定する際の変動スパンは、5年月次、2年週次などが実務上は一般的であるが、例えば、2年週次の場合の利回りは、市場全体、および対象会社それぞれ、1週間おきの同じ曜日の株価を2年間、前週の株価に対する今週の株価と前週の株価の変動分で変動率を算定する。両者の変動率をそれぞれx軸、y軸の変数として、1次関数の回帰分析(両者の変数を表す座標から直線までの距離の2乗の合計が最小になる近似直線)によって算定される傾きがベータとして表現される。つまり、対象企業の変動率が株式市場全体の変動率よりも大きい場合(傾き=ベータが1以上)、市場の値動きに対して対象企業の値動きのボラティリティが高い(リスクが高い)ことになる。一方で、対象企業の変動率が株式市場全体の変動率よりも小さい場合(傾き=ベータが1以下)、市場の値動きに対して対象企業の値動きのボラティリティが低い(リスクが低い)ことになる。

しかし、上式の共分散は両者それぞれの利回りの平均値との差分の積によって表されるため、平均値との偏差を示すが、両者の相関を判断することは難しく、また上記で定量化されるベータは、両者の相関の有意性有無に関わらず数式化されるため、常に、市場全体の利回りの変動に対する対象会社の利回りの変動リスクあるいはボラティリティの精度が担保されているとは言えない。そのため、共分散を両者それぞれの利回りの標準偏差の積で除した相関係数の2乗(決定計数:R2、あるいは寄与率)によって、回帰分析の有意水準を検討する必要がある。そして、相関係数は、-1~1のレンジにおいて、1または-1に近くなるほど、相関が高くなる。

相関係数 = 対象株式の利回りと市場全体の利回りの共分散

÷ (対象株式の利回りの標準偏差 × 市場全体の利回りの標準偏差)

決定計数 = 相関係数2

トヨタ自動車の場合

評価対象が上場企業の場合は、対象企業のベータを直接用いる事ができるが、非上場企業の場合、類似業種の上場企業を選定し、当該企業のベータの平均値または中央値を代替的に利用することが実務である。非上場企業の株式取得や上場・非上場企業の事業の一部を取得する場合、類似業種の上場企業を選定することが実務的には多く、類似企業の選定については、業種の類似性のみならず、抽出した企業のベータが異常値でないかなど、プロフェッショナルジャッジメントあるいは買手(バイサイド)の意向に基づいて行われる。そのため、実務において、抽出した類似企業、つまり、ベータは属人的な判断に依存するが、ベータおよび決定係数の見方にはかなりばらつきが見られるため、トヨタ自動車の例を用いながらベータおよび決定係数の有意性を検討する。

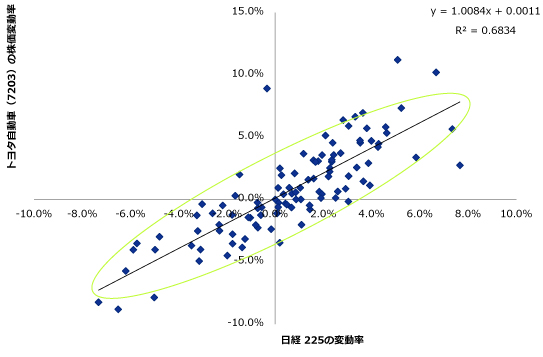

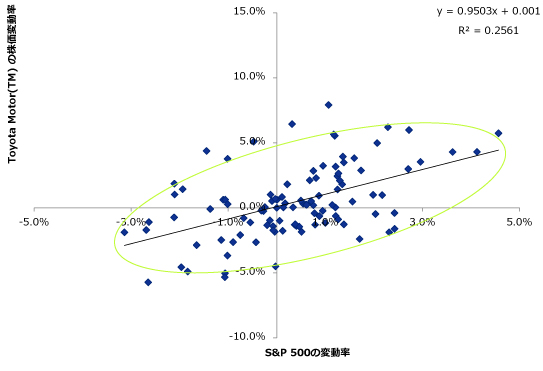

日本の代表的な自動車メーカーであり、かつ海外市場にも上場しているトヨタ自動車について、日本市場とトヨタ、米国市場とToyotaのベータと決定係数を試算して、類似会社の選定において、ベータと相関係数の意義を整理する。本稿では、トヨタ自動車(7203)および日経平均株価(日経225)、Toyota Motor(TM)およびS&P500において、2年週次ベータおよび決定計数を試算すると下図の通り、ベータについてはともに1前後であり、市場の値動きに対してほぼ同様の値動きの変動性を表している。一方で、決定計数について、日本市場は、R2=0.6834、となっており、一定の有意性があると言えるが、米国市場は、R2=0.2561、となっており、ベータとしての有意性があるとは言えないと思われる。両者は結果として、ともにベータが1前後となっているが、データの有意性は異なるのである。

今回の試算は仮説(米国市場に比べて日本市場により相関がある)を実証する分かりやすいサンプルであり、繰り返しになるが、ベータおよび決定計数は裁量に委ねられるため、決定計数の意義について改めて整理したものである。

なお、本稿におけるベータおよび決定計数は、筆者で試算したものであるが、価値評価実務の理解のための参考資料であることを目的としており、筆者の私見であることを最後に申し添える。