Knowledge

カーブアウト支援と平成29年度税制改正

- スピンオフ税制など事業の選択と集中に有効活用 -

セルサイド支援業務と税制改正

売手のM&Aプロセスは、別稿「買手・売手のM&Aプロセスと成功のポイント」に掲載した通り、売手は、買手に比較して、社内外の利害関係者にとって影響が大きいため、情報の取扱いなど留意して対応する必要がある点、また、事前にディールイシューを網羅的に洗い出し、対策を施した上で買手との交渉を有利に進めることが重要となる。

そのため、各フェーズにおいて、セルサイドのファイナンシャルアドバイザーの支援を受けながらディールを遂行する事になるが、事業の切り出しを伴うスキームの場合、更に、切出しの財務情報の整備などのカーブアウト支援を受ける必要がある。なお、カーブアウトFSの作成に関しては、別稿「カーブアウトFS作成上の論点」も参照されたい。

話変わって、平成29年度税制改正では、比較的多くの組織再編税制の改正が行われ、その中でスピンオフ税制の導入や適格要件の見直しに伴い、従前より事業の切り出しのハードルを下げ、例えば、ノンコア事業の切り出しなど、事業の選択と集中が促進される環境が整備された。

本稿では、カーブアウト支援の詳細な手続き、カーブアウトスキームに有効な会社分割にかかる平成29年度税制改正を述べたい。

セルサイドFAとカーブアウト支援の関係

| Phase 1 ディール準備 |

Phase 2 ディール実行 |

Phase 3 クロージング |

|---|

| セルサイド FA |

■買手候補選定 ■スキーム検討 |

■NDA締結 ■IMの作成・配布 ■LOI受領 ■簡易Valuation |

■DD受入対応 ■マネプレ対応 ■最終提案書受領 |

■最終合意交渉 ■条件交渉 ■独占禁止法対応 ■IR資料作成 |

■クロージング準備 ■クロージングDD受入 ■価格調整交渉 |

| カーブアウト支援 | Step 1 実態把握 ■セルサイドDD ■論点整理 ■方針策定 ■機能整理 ■スタンドアロン項目抽出 |

Step 2 財務情報準備 ■開示資料準備 ■カーブアウトFS作成 ■内部取引整理 ■事業計画策定(3表連動) ■資金繰り検討 |

Step 3 DD対応 ■QA対応 ■各種インタビュー対応 |

Step 4 契約交渉 ■SPAレビュー ■TSA項目の整理 |

Step 5 クロージング対応 ■クロージングBS作成 ■価格調整金額の分析 |

セルサイドFA

Phase1 ディール準備: 買手候補のリストアップ・選定、売却対象事業/会社の売却スキーム検討から始まり、買手候補者とNDA締結、買手候補にインフォメーション・メモランダム(IM)を提示する。基本合意締結交渉では、複数の買手候補企業に対して、売却価格・雇用・企業文化・事業会社または投資会社・スタンドアロンイシューなどの定量的・定性的情報から絞り込みをおこないスクリーニングする。また、この段階で簡易的なバリュエーションを行い価格目線を持ってディール実行に備える。

Phase2 ディール実行: DDでは、買手候補からのDDに伴う各種インタビューやQAを対象会社や各アドバイザーに仕分けして管理・運営する。取引条件提示/最終交渉から取引の実行までは、ディールの論点を整理し、最終合意への交渉に対応する。また、独占禁止法や金融商品取引法など法規制の対応も実施する。

Phase3 クロージング: 最終契約の条件によっては、クロージングDDに備え、価格調整条項の履行有無、価格調整金額を交渉する。

カーブアウト支援

Phase1ディール準備は、「Step1 実体把握」および「Step2 財務情報準備」、Phase2ディール実行は「Step3 DD対応」および「Step4 契約交渉」、Phase3クロージング対応は「Step5 価格調整」に区分され、各フェーズおよびステップごとに詳細な手続きに触れていく。

カーブアウト支援の支援フローと手続き

Phase 1 ディール準備

| Phase 1 ディール準備 |

|---|

| Step 1 実態把握 | Step 2 財務情報準備 |

|---|

| 現状の調査 ■対象事業の現状把握のために 必要な情報の収集 ■論点の抽出 |

方針定義の策定 ■FS作成のために必要な 情報の収集、方針定義の策定 |

事業別PL・BSの作成 ■Step 1で収集した情報を基礎 として、PL・BSを事業別に 切り出し、スタンドアロンの調整、 その他調整を実施し、 カーブアウトFS作成支援 |

| ■会計システムの把握 ・連結対象各社が採用している 管理会計及び制度会計システム の理解 ■商流の把握 ・販売連結まで考慮した 事業別商流図の作成 ・内部取引(事業内・事業間) の把握 ・取引先との取引条件の把握 ■連結対象範囲の確認 ・持分比率を把握し、また機能上 切り出しの必要があるEntity の特定 ■会計基準の把握 ・管理会計から制度会計への 修正必要性の検討 ■連結対象Entityの事業の特定 ・Entity単位で取り扱っている製品 を把握し、いずれの事業に帰属 するかの整理 |

■各事業の共通資産/共通費用の把握 ・現金預金、借入債務、不動産、 退職給付引当金などの全社資産 の特定 ・本社配賦コストの特定 ・共通費等の按分基準の決定 ■スタンドアロンコストの把握 ・各事業に係る不足機能(経営管理・ R&D/IP・購買・製造・広告宣伝・ 販売・品質保証など)の把握 ■カーブアウトFS作成の方針の策定 ・作成支援の各種前提条件の合意 ■カーブアウトの事業計画の策定 ・将来計画策定における前提条件 の合意 |

■事業別FS作成のための基礎数値の 按分・集計 ・連結対象各社の財務データ ・制度会計修正データ ・内部取引データ ・内部取引に伴う債権・債務突合 ・本社間接部門データ ・スタンドアロンコスト ■単体/連結精算表の作成 ・Entity別切り出しPL・BS・CFの 作成支援 ・各種調整を考慮した事業連結FSの 作成支援 ・カーブアウトFSに紐づく各種明細 の整備 ■事業計画の策定 ・将来計画の切り出しPL・BS・CF を策定 ■その他 ・運転資本・資金繰り分析 ・カーブアウトインパクト ストラクチャー助言 ・セルサイドDDレポートの作成 |

Step 1 実態把握

実体把握は、現状の調査および当該調査を受けた方針定義の策定から構成される。

現状の調査および方針定義の策定の一部は、セルサイドDD(またはベンダーDD)とも表現され、買手が実施するDDに備えるため、ディール実行前にセルサイドが自社のDDを実施する事が特徴である。カーブアウトディールの場合、カーブアウトFS作成のために、切出しの範囲、会計システム、商流、スタンドアロンイシューなど様々な情報を把握整理する必要があるからである。

方針定義の策定では、勘定科目ごとに分割の方針を整理する必要がある。分割方針は、まず直課または配賦項目に分類し、配賦の場合、各勘定科目に適切なドライバーを設定して配賦基準を策定する。また複数の会社がカーブアウト対象となる連結カーブアウトの場合、内部取引自体の分割方針も併せて検討する。さらに事業計画は取引先との条件、過去実績のカーブアウトFSをもとに勘定科目ごとに計画方針を整理する。

Step 2 財務情報準備

Step1実体把握で策定したカーブアウトFSの作成方針に基づいて、過去実績3期間の事業別FSを作成し、過去実績のカーブアウトFSを起点に、勘定科目ごとの計画策定方針に基づいて、将来計画3~5か年を策定する。またカーブアウト事業としての資金繰り分析や切り出し方針が事業価値に与える影響を整理する。さらにディールによっては、セルサイドDDレポートを作成し、買手候補への開示を検討する。

Phase 2 ディール実行 / Phase 3 クロージング

| Phase 2 ディール実行 | Phase 3 クロージング |

|---|

| Step 3 DD対応 | Step 4 契約交渉 | Step 5 価格調整 |

|---|

| QAの受け入れ・インタビュー実施 ■QAの回答案 ■マネジメント・実務者インタビュー の管理 |

SPAの締結 ■カーブアウト関連のSPAレビュー ■スタンドアロン関連でTSA項目を整理 |

価格の調整 ■クロージング後の価格調整手続き |

| ■QA対応 ・カーブアウトにかかる質問に対して 回答案を作成 ■インタビュー対応 ・マネジメント、財務・税務・法務・ ビジネスなどのインタビューの 調整、管理、運営 |

■SPAレビュー ・リーガルアドバイザーとともに カーブアウトのビジネス上の 観点からコメント ■TSA項目の整理 ・スタンドアロン項目の整理から、 セルサイドが受託する業務内容・ 金額などを整理 |

■価格調整条項 ・クロージングBSの作成 ・クロージング条件の充足に向けた 準備、課題対応 ・価格調整金額の分析 |

Step 3 DD対応

DDの受け入れでは、買手候補からのDDに伴う各種インタビューやQAに対応する必要がある。特にカーブアウトディールにおいては、カーブアウトFSの作成はアドバイザーが支援している事もあり、カーブアウトにかかるQAの回答案の作成やインタビューのフォローなど、FA・仲介などのアドバイザーと連携してプロセスを管理・運営する。

Step 4 契約交渉

取引条件提示/最終交渉から取引の実行までは、売却対象事業・会社の再整理、DDの発見事項の売却価格への反映、価格調整条項やアーンアウト条項の検討に限らず、スタンドアロンに関連して売手の事業運営に必要なサービスの継続に関するサービス提供契約の検討など、最終契約書へ織り込むかどうかの検討をリーガルアドバイザーとともに支援する。

Step 5 価格調整

クロージング時点のクロージングBSを作成支援し、クロージングDDに備え、価格調整条項の履行有無、価格調整金額を検討する。カーブアウトディールの場合、カーブアウトFSは契約交渉に用いた基準時点からクロージング時点までにビジネス固有の変動だけでなく、カーブアウト固有の変動も想定されるため、特に価格調整に備える必要がある。なお価格調整項目は、運転資本、純資産、Net Debt調整などが採用される。

平成29年度税制改正(会社分割にかかる税制)

企業の機動的な事業再編を促進するための環境整備として、特定事業を切り出して独立会社とするスピンオフを行う際に、譲渡損益や配当についての課税を繰り延べるなどの組織再編税制が整備された。

当該税制を有効活用し、事業の選択と集中が柔軟に行われる事が想定され、カーブアウトを支援する局面がより一層高まる事を意味している。

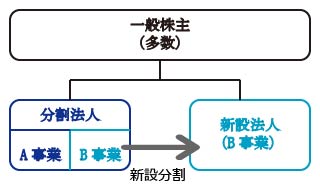

スピンオフ税制の導入

事業継続などの税制適格要件を満たす場合の、分割型分割や現物分配によるスピンオフについては、スピンオフを行う会社への譲渡損益や株主への配当についての課税を繰り延べる。税制適格要件として、対価要件、従業者引継要件、事業継続要件、役員等継続要件など、他の適格類型の同等の適格要件を措置されている。

会社分割を利用したスピンオフは、単独新設分割型分割および単独新設分社型分割+現物分配、が想定され、いずれも支配株主が存在しない事が要件となる。また、単独新設分社型分割+現物分配の場合、分割法人と新設法人の関係継続要件は現物分配までで足りるとされている。

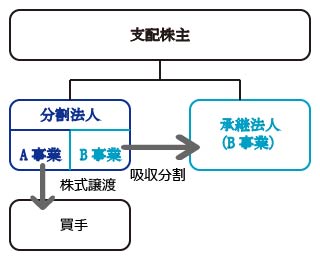

適格要件の見直し

同一の支配株主のもと、グループ内の吸収分割型分割では、支配法人と分割法人の関係継続要件は必要とされなくなったため、例えばコア事業をグループ内に分割集約し、ノンコア事業を残置後、当該会社を株式譲渡したとしても適格要件を充足するスキームが取り得る。そのため、支配株主にとって非適格の吸収分割に伴うみなし配当課税の負担を避ける事が可能となる。

(参考) スピンオフの効果

2016(平成28)年12月8日経済産業省「平成29年度 経済産業関係 税制改正について」では、スピンオフによる効果として、経営の独立、資本の独立、上場の独立による企業価値の向上が期待されると紹介されている。

| 企業価値 の向上 |

経営の独立 |

■元の会社の経営者は中核事業に専念することが可能に。 ■スピンオフされた会社は迅速、柔軟な意思決定が可能に。 ■経営者や従業員のモチベーションも向上。 |

|---|---|---|

| 資本の独立 による効果 |

■スピンオフされた会社の独自の資金調達により、従来は埋没していた必要な投資が実施可能に。 ■スピンオフされた会社と、元の会社の競合相手との取引が可能に。 ■独禁法に制約されにくくなる。 |

|

| 上場の独立 による効果 |

■各事業のみに関心のある投資家を引きつけることが可能に。 ■コングロマリット・ディスカウント(注)の克服。 (注)複数の事業を営んでいる場合に、それらを個別に営む場合よりも、事業価値の総和が市場で低く評価されること。 |

なお、本稿におけるM&Aのプロセスおよびポイントは筆者の経験の中で一般的な手続きを整理したものであり、M&A実務の網羅性を保証するものではなく、また意見にわたる部分については、筆者の私見であることを最後に申し添える。